Роль сферы здравоохранения, ее развитие на основе использования достижений науки, техники и современного медицинского оборудования предопределяет качество жизни населения, а состояние и особенности рынка торговли медицинским оборудованием будет влиять на специфику, результаты и эффективность деятельности предприятия, что обусловливает актуальность выбранной темы.

Российский рынок медицинских изделий обладает высоким потенциалом роста, что обусловлено высокой численностью населения, наличием значительных финансовых ресурсов и потребностью в модернизации системы здравоохранения. В структуре рынка преобладают импортные медицинские изделия (рисунок 1) [1, с. 31].

Рисунок 1 - Структура рынка медицинских изделий в РФ

Общее потребление медицинских изделий в стране снижается (таблица 2) [2], как в государственном, так и в частном секторах, что связано с завершением ряда правительственных программ. Доля частного потребления в общей структуре потребления в 2014 г. составила 27%. В первую очередь эти объемы складываются за счет потребления частными медицинскими центрами расходных материалов для лабораторной (in vitro) и функциональной диагностики (в том числе УЗИ-аппараты), а также стоматологии.

Таблица 2 – Основные показатели российского рынка медицинских изделий (МИ) в 2013 году

|

Сумма, млрд рублей |

|||

|

Показатели |

2012 |

2013 |

2014 |

|

Общее потребление |

245,0 |

200,9 |

199,6 |

|

Потребление МИ в государственном секторе |

170,0 |

154,9 |

156,4 |

|

Потребление МИ в частном секторе |

30,0 |

29,0 |

27,0 |

|

Российское производство |

34,4 |

33,0 |

33,2 |

|

Экспорт из России (без учёта реэкспорта) |

4,0 |

3,0 |

2,8 |

|

Импорт в Россию |

210,6 |

167,9 |

166,8 |

В 2014 году импорт медицинского оборудования в Россию составил 166,8 млрд. рублей, что на 20% меньше показателя 2012 года (рисунок 2) [3]. Российский рынок медицинских изделий в значительной степени зависит от импорта высокотехнологичного оборудования, поскольку коммерциализация отечественной продукции остается на низком уровне. Основные партнеры по импорту Германия (45%), США (25%), Япония (10%), Италия (5%), Китай (5%). Существенно сократился экспорт медицинских изделий, произведённых в России. Основные партнеры по экспорту: Казахстан, Украина, Узбекистан [3].

Рисунок 2 - Сравнение экспорта и импорта медицинских изделий в РФ

Рисунок 2 - Сравнение экспорта и импорта медицинских изделий в РФ

Отставание уровня развития медицинской промышленности в России обусловлено высокой зависимостью от импортных комплектующих, из которых производится большая часть продукции (таблица 3) [4].

Таблица 3 - Анализ сильных и слабых сторон, возможностей и угроз российской отрасли производства медицинских изделий

|

Сильные стороны |

Слабые стороны |

|

-Наличие широкой инфраструктуры медицинских НИИ для проведения клинических исследований.

|

-Устаревшая технологическая база отечественных предприятий; - недостаточный уровень инвестиций; -отсутствие локализованных производств на современном уровне; -отсутствие системы продвижения продукции отечественного производства; -отсутствие достаточного количества квалифицированных кадров в отрасли; |

Окончание таблицы 3 - Анализ сильных и слабых сторон, возможностей и угроз российской отрасли производства медицинских изделий

|

|

-высокие издержки организации исследований и разработок и производства; -различия в российской и международной нормативной базе в области обращения медицинских изделий; -зависимость от импорта комплектующих. |

|

|

Угрозы |

|

-Положительные тенденции государственной политики в области здравоохранения, создающие предпосылки интенсивного роста потребления; -наличие отечественных технологий в смежных областях знаний (военная, космическая, ядерная сферы), которые могут быть применены для производства медицинской продукции. |

-Опережающее развитие других стран, которые обеспечат более приемлемые условия для партнерства и локализации компетенций; -ориентация спроса исключительно на высокотехнологическую импортную продукцию. |

Основными потребителями на рынке торговли медицинским оборудованием являются государственные учреждения. Объем госзакупок сократился впервые за несколько лет. Главным фактором, способным обусловить такое резкое сокращение (в 2013 г. рынок также падал, правда, не так значительно - всего на 6%), стало постепенное сокращение спроса на медицинские изделия, вызванное сокращением государственного финансирования (рисунок 3) [5].

Рисунок 3 - Объем государственных закупок за 2008-2014гг

До 2012 года рост рынка в целом и рост объемов отечественного производства медицинских изделий был напрямую обеспечен реализацией государственных программ.

Таблица 4 - Структура потребления медицинских изделий (МИ) в частном и государственном секторе

|

|

Частный сектор |

Гос.сектор |

Рынок в целом |

|

МИ для диагностической визуализации |

13% |

6% |

11% |

|

МИ для in-vitro диагностики |

24% |

22% |

23% |

|

МИ для малоинвазивной хирургии |

15% |

2% |

11% |

|

МИ для общей хирургии |

11% |

10% |

10% |

|

МИ для реанимации |

9% |

3% |

7% |

|

МИ для ортопедии |

5% |

2% |

4% |

|

МИ для реабилитации |

5% |

12% |

7% |

|

МИ для функциональной диагностики |

2% |

7% |

3% |

|

МИ для офтальмологии |

1% |

15% |

5% |

|

МИ для стоматологии |

1% |

20% |

6% |

|

Прочие МИ |

15% |

3% |

12% |

|

ВСЕГО |

100% |

100% |

100% |

Главным сегментом рынка является in-vitro диагностика, на которую в 2013 году приходится 23% потребления. Также важным сегментом российского рынка все последние годы оставалась диагностическая визуализация (11%). Сегмент тем более важен, что он во многом сформирован российскими брендами. Значительную часть рынка составляет хирургия, реанимация и реабилитация (таблица 4) [2; 6].

С 2009 года рынок развивался быстрыми темпами до 2013 года, где наблюдается падение на 18%. Причины такого резкого спада явилось завершение государственных программ и насыщение рынка (рисунок 4) [3].

Рисунок 4 - Объем российского рынка медицинских изделий и оборудования

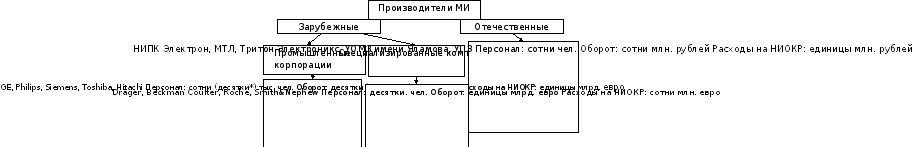

Российские компании выпускают более 17 тыс. наименований медицинских изделий из 50 тыс. зарегистрированных в нашей стране (рисунок 6) [6]. На российском рынке в настоящий момент доминируют крупные транснациональные компании с оборотом более $1 млрд., способные позволить себе и проведение фундаментальных исследований, и реализацию НИОКР, и массовое производство. К их числу относятся Hitachi, Philips, Siemens, Toshiba, General Electric, лидирующие во многих сегментах российского и мирового рынка. Лидеры сегментов рынка имеют свои представительства на территории РФ, сопоставимые по размерам с отдельными фирмами - производителями медицинских изделий и оборудования. Штат представительства сектора здравоохранения GE в России превышает 300 человек, а соответствующего подразделения Philips - 220 человек, персонал которых, в основном, состоит из отечественных специалистов. Компании организовали сервисные службы и образовательные программы для медицинского персонала и ведут агрессивную для конкурентов и привлекательную для медицинских специалистов политику продвижения разрабатываемых и производимых медицинских изделий и оборудования (рисунок 5) [7].

Рисунок 5 - Производители медицинских изделий

Общероссийский классификатор видов экономической деятельности, продукции и услуг:

|

||

|

||

Рисунок 6 - Классификация медицинского оборудования и изделий медицинского назначения

Несмотря на высокий научно-технический потенциал, отечественные предприятия сосредоточены в большей степени на производстве расходных материалов, таких как шприцы, вата, иглы и т. д.

Выпуск продукции предприятиями медицинской промышленности за март месяц 2015 года составил 2436,202 млн. руб., или 117,56% от уровня предыдущего месяца. Лидером по выпуску изделий медицинских являются предприятия Центрального федерального округа – 1279,8 млн. руб., или 52,53% от общего объема производства по России. При этом в данном федеральном округе отмечалось увеличение производства по сравнению с февралем месяцем в 1,14 раза. Увеличение производства изделий медицинских в 1,26 раза по сравнению с предыдущим месяцем, отмечалось в Приволжском федеральном округе – 482,176 млн. руб., или 19,79% от общего объема по отрасли. На предприятиях Уральского федерального округа отмечалось увеличение производства, в 1,32 раза, а выпуск изделий медицинских составил 266,769 млн. руб., или 10,95% от общего объема производства по России [3].

Наибольший объем выпуска — в Центральном федеральном округе (около 36%), за ним следуют Приволжский (17%), Северо-Западный ФО (14%) и Уральский (12%). Костяк предприятий отрасли на Урале и в Западной Сибири составляют несколько крупных предприятий ОПК (для них медпром стал обязательной нагрузкой еще во времена СССР), а также десятки специализированных средних и малых предприятий. Направления их производства обширны: от расходных материалов до бактерицидного, лабораторного, реанимационного и диагностического оборудования. Относительно устойчивые финансово-экономические показатели имеют только 250–300 компаний, но только часть из них концентрируется на производстве медицинских изделий и оборудования как на основном виде деятельности. Подавляющая часть медицинского оборудования, выпускаемая отечественными предприятиями, по своему техническому уровню значительно уступает зарубежным аналогам. На практике российские медицинские учреждения предпочитают приобретать импортные изделия. Технологическая слабость и устаревшие технологии формируют отставание национальных компаний от зарубежных конкурентов. В итоге российские производители фактически не вступают в конкуренцию с импортируемой продукцией, находясь с ней в разных «весовых категориях» [8].

Эффективность деятельности федеральных округов по насыщению рынка изделиями медицинскими отечественного производства можно оценить также и по приросту доли выпуска федерального округа в общем объеме по России (рисунок 7) [3].

Рисунок 7 - Прирост/спад доли выпуска медицинских изделий

по ФО РФ

Лидером по приросту доли выпуска в общем объеме по России изделий медицинских оказался Приволжский федеральный округ – 1,36 пункта, а существенное снижение доли отмечалось в Северо-Западном федеральном округе - на 2,41 пункта.

Государство планомерно сокращает финансирование здравоохранения не только с поправкой на инфляцию, но и в абсолютном выражении. Экономия – от 12 до 20%. Еще внушительнее экономия государства на финансировании стационарной медицинской помощи – 35%.

Таблица 5 - Обеспеченность больничными койками населения

|

Обеспеченность больничными койками на 10 тыс. населения |

|||

|

2011 |

2012 |

2013 |

|

|

Российская Федерация |

85,8 |

84,1 |

81,5 |

|

Сибирский Федеральный округ |

91,4 |

88,8 |

86,6 |

|

Омская область |

89,2 |

86,8 |

84,4 |

Из проведенного анализа можно выявить ряд проблем российского рынка медицинского оборудования и изделий медицинского назначения:

· Использование устаревших технологий.

Большинство производств не соответствует стандартам GMP. Производство отечественных компаний сосредоточено в основном в сегменте низкотехнологичного оборудования для массового применения. Системы кондиционирования, электрообеспечения, водоснабжения не соответствуют современным требованиям по надежности, стабильности работы.

· Недостаток квалифицированных кадров.

Подготовка кадров осуществляется по устаревшим стандартам. Система образования в настоящий момент не предлагает рынку достаточное количество специалистов, знакомых с современным оборудованием, методами его применения и производства новых видов изделий. Также одной из проблем является недостаток специализированных компаний по сервисному обслуживанию медицинской техники. Одной из причин является отсутствие передачи знаний иностранными компаниями, стремящимися сохранить монополию, что приводит к отставанию темпов развития сервисной сети от темпов распространения оборудования. Квалификация медицинского персонала также зависит от их возможностей использования оборудования, обучение на работе которых затруднено из-за проблем передачи знаний иностранными компаниями.

· Отсутствие инвестиций в разработки и производство.

Медицинское оборудование, особенно терапевтическое, относится, как правило, к высокотехнологической области техники. Расходы на инвестиции в разработку у лидеров мирового рынка достигаю 15-25% от оборота, цикл разработки может длиться 8-10 лет.

· Недостаточное количество специализированных медицинских центров и отделений.

Недостаточное количество специализированных медицинских центров и отделений сдерживает рост рынка радиологического оборудования и расходных материалов.

· Высокая доля импорта.

На российском рынке медицинского, в том числе радиологического оборудования велика доля импорта, которая в сегментах высокотехнологичного оборудования доходит 90-100%. Эти показатели превосходят показатели других стран; нормальным по среднемировому уровню можно считать долю импорта в 30-50%. Причем, в развитых странах растущий импорт обусловлен переносом производств в Китай и страны Юго-Восточной Азии.

· Закрытость отрасли.

Отечественные производители почти не кооперируют с иностранными и, как следствие, не имеют доступа к современным технологиям.

· Несоответствие спроса и предложения со стороны внутреннего производства.

Неспособность российских предприятий-производителей обеспечить сформированный спрос в РФ на высокотехнологичную медицинскую технику и изделия медицинского назначения.

Наличие указанных проблем медицинской промышленности не позволяет выйти на устойчивую траекторию роста отечественной индустрии. Фактически по многим сегментам рынка необходимо говорить не столько о развитии уже существующего промышленного потенциала, сколько о создании промышленности на современном уровне. Только системное решение этих проблем позволит обеспечить создание новых рабочих мест (в том числе и в смежных областях), достигнуть современного уровня медицинского обслуживания граждан, обеспечить доступ к долгосрочным инвестиционным ресурсам, новым рынкам сбыта и облегчит доступ к новым технологиям. Все выше перечисленное невозможно без правильного регулирования и поддержки государства в данной отрасли [4].

Проведенный анализ российского рынка позволяет говорить об отставании российской медицинской промышленности. В структуре медицинских изделий преобладают импортные медицинские изделия, которые не имеют российских аналогов. Основное потребление приходится на государственный сектор. Наметилась тенденция к снижению потребления, как в государственном, так и в частном секторах. Импорт существенно превышает экспорт и при этом постоянно растет. Основные производители на рынке – филиалы зарубежных компаний. Объем рынка, как и государственные закупки, снижается, начиная с 2012 года после завершения правительственных программ.

Библиографический список

1. Третьякова А.М. Локализация медицинских изделий: международный опыт и ключевые факторы успеха / А.М.Третьякова // Вестник Росздравнадзора. 2013. №1.156 с.

2. Ванин А. М. Российский рынок медицинских изделий / [Электронный ресурс] / Режим доступа: http://clinlab.ru/win/medmarket.htm

3. Федеральная служба государственной статистики [Электронный ресурс] / Режим доступа: http: //www.gks.ru/

4. Стратегии развития медицинской промышленности Российской Федерации на период до 2020 года [Электронный ресурс] / Режим доступа: информационно-правовая справочная система КосультантПлюс.

5. Виленский А.В. Рынок медицинских изделий 2013 / А. В Виленский // Информационно-образовательный портал для врачей [Электронный ресурс] / Режим доступа: http://umedp.ru/articles/rynok_meditsinskikh_izdeliy_2013_goda.html

6. Князева Е. В. Гарантийные обязательства при закупке медицинского оборудования / Е. В. Князева Е. В. // Портал информационной поддержки ЛПУ [Электронный ресурс] / Режим доступа: http://www.zdrav.ru/articles/practice/detail.php?ID=77538

7. Сибельдина Л. А. Вопросы импорта и экспорта российского медоборудования./ Сибельдина Л. А. // Медицина РФ [Электронный ресурс] / Режим доступа: http://www.medicinarf.ru/journals/714/8650/

8. Пыжьянова В. А. Медицина бессильна / В. А. Пыжьянова // Эксперт Урал №26 [Электронный ресурс] / Режим доступа: http://expert.ru/ural/2014/26/meditsina-bessilna/

Получите свидетельство

Получите свидетельство Вход

Вход

Обзор российского рынка медицинского оборудования (92.37 КB)

Обзор российского рынка медицинского оборудования (92.37 КB)

0

0 1957

1957 48

48 Нравится

0

Нравится

0